桂木 麻也(著)

※1点の税込金額となります。 複数の商品をご購入いただいた場合のお支払金額は、 単品の税込金額の合計額とは異なる場合がございますので、予めご了承ください。

[本書の特長]

●事業拡大のためのM&Aのしくみと流れがわかる入門書

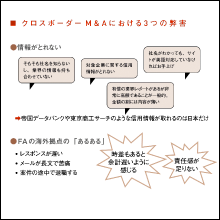

●買収案件(特にクロスボーダーM&A)についても記載

●M&Aアドバイザリー会社に勤務する著者が、

アドバイザリー会社の実態やその正しい利用の仕方についても解説

[本書の想定読者]

●事業拡大のために企業買収を考えている企業の担当者

●所属する企業でM&Aの実務に携わりたいビジネスパーソン

●M&Aを多用する会社やM&Aコンサルティング会社への就職を目指す学生の方

●M&A関連するコンサルタント、アドバイザー、会計士などの職務についている方

本書は、企業が経営戦略の選択肢として持っておくべきM&Aの入門書です。

M&Aはかつて、10年に一度あるかないかの社史を飾るような大イベントでしたが、

現在では経営戦略として一般的になり、国内・海外でM&Aが活発化しています。

M&Aというと、ハゲタカによる敵対的買収をイメージする方も多いと思いますが、

現代はお互いの事業拡大のために行う友好的なM&Aが主流です。

本書を読めば、このような実情に即した最新のM&A知識が身につきます。

[章立て]

第1章 時代の文脈とM&A

第2章 M&Aにおける登場人物

第3章 M&Aのプロセスとアドバイザーの役割

第4章 M&Aが失敗する理由

第5章 M&A勝利の方程式

第6章 ファンドという存在

第7章「次世代ビジネス」と日本企業のM&A

これからの時代に、大企業はもとより中堅・中小企業でもM&Aが経営の選択肢に欠かせないものとなりました。特に国内市場は縮小しており、海外進出を狙ったクロスボーダーM&Aに注目が集まっています。経営者や会社のM&A担当者はもちろん、社会の常識として、新入社員や就職を目指す学生が知識を得るのにも向いています。

「M&Aとは?」「ファンドとは?」といった基礎知識から解説しています。1項目に必ず図解がついているので、押さえておきたいポイントがすぐにわかります。

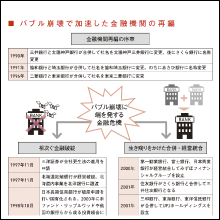

日本にM&Aが定着するまでに起きた金融機関の再編や、各種業界に投資し続けるソフトバンクのような多くの実例を掲載しているので、M&Aのリアルがわかります。

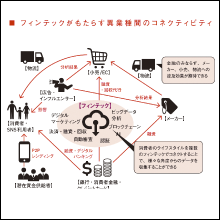

テクノロジーの発達は各業界に大きな影響を与えています。そこで、本書で紹介する「注目すべき産業」を学び、次世代ビジネスを考えましょう。

国内案件と比べ難易度の高いクロスボーダー案件についても解説しています。本書を読めば、日系企業がなぜ失敗するのか、成功させるためには何が必要なのかがわかります。

※紙の書籍と電子書籍でレイアウトが異なります。

第1章 時代の文脈とM&A

1 日本のM&A黎明期:1980年代後半~

2 バブル崩壊による金融危機:1990年代後半~

3 バブル崩壊と小売産業の再編:2000年代

4 アクティビストの登場と敵対的アプローチの時代:2000年代

5 電器・電子産業の衰退:2010年~

6 リーマンショックを経てグローバルリーチへ:2008年~

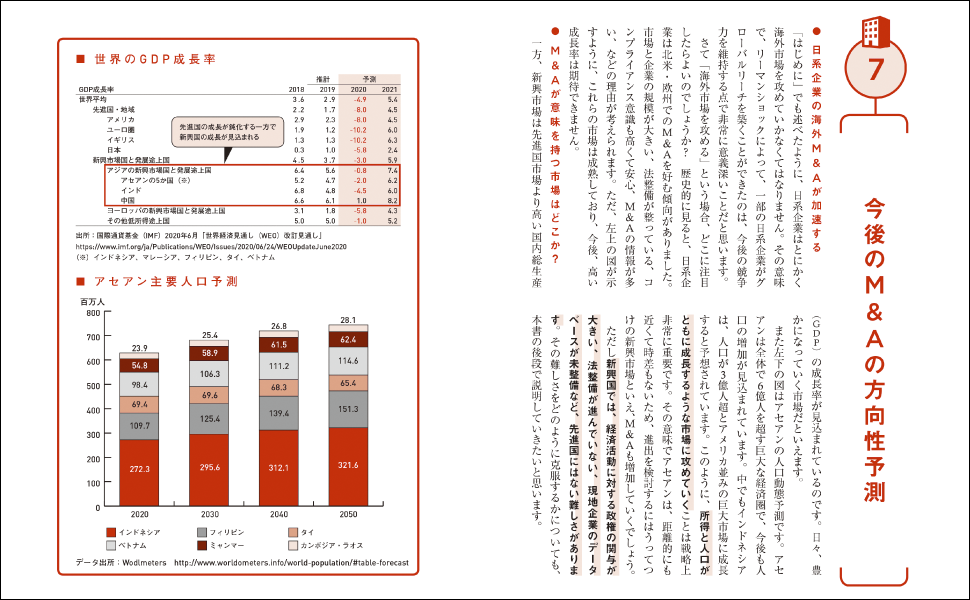

7 今後のM&Aの方向性予測

Summary

第2章 M&Aにおける登場人物

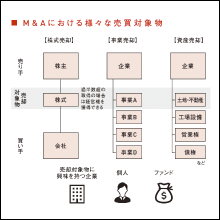

1 M&Aにおける売り手と買い手

2 売り手の動機

3 買い手の動機

4 売買の方法

5 主要アドバイザーとその役割

6 金融機関系アドバイザリー会社の特徴

7 会計会社系アドバイザリー会社の特徴

8 ブティック系アドバイザリー会社の特徴

Summary

第3章 M&Aのプロセスとアドバイザーの役割

1 売り手のアクション:売却方針の決定とアドバイザーの選定

2 売り手のアクション:買収してくれる会社候補のリストアップ

3 売り手のアクション:インフォメーション・メモランダムの作成

4 売り手のアクション:買い手への打診と守秘義務契約書の締結

5 買い手のアクション:案件の評価とアドバイザーの選定

6 買い手のアクション:1次入札書類の作成

7 売り手のアクション:1次入札書類の審査

8 売り手のアクション:デューデリジェンスの準備と売買契約書のドラフト作成

9 買い手のアクション:デューデリジェンスの実施

10 売り手と買い手の共通アクション:Q&Aとマネジメントインタビュー

11 売り手と買い手の共通アクション:2次入札書類と売買契約書の作成

12 売り手と買い手の共通アクション:最終交渉・クロージング

13 買い手のアクション:PMI(経営統合)

Summary

第4章 M&Aが失敗する理由

1 買収案件における減損・撤退事例

2 想定される失敗の原因(1):戦略の欠如・買収ありきのスタンス

3 想定される失敗の原因(2):高値掴み・DDの不足

4 想定される失敗の原因(3):PMIの失敗

5 PMIで失敗する根本原因(1):PMI設計の不備

6 PMIが失敗する根本原因(2):日本人の経営能力に関する考察

7 アドバイザーとの潜在的利益相反

8 クロスボーダー案件における留意点

9 経済産業省の問題意識

10 経済産業省によるM&A研究会の報告書概要

11 M&A研究会報告書の深読みポイント(1):プレディール段階

12 M&A研究会の報告書の深読みポイント(2):ディール実行段階とPMI

13 ジョイントベンチャー(JV)の失敗事例

Summary

第5章 M&A勝利の方程式

1 一般的な買収案件の発掘方法

2 ショートリストではなくウィッシュリストを活用

3 ブローカーとアドバイザーの違い

4 ターゲット選定でのFAの活用(1):既知のマーケットの場合

5 ターゲット選定でのFAの活用(2):未知のマーケットの場合

6 ウィッシュリストの相手に対する打診

7 事業モデルを検証するビジネスDD

8 リターンの計測とその種類

9 LOI(意向表明書)の差し入れ

10 成功の定義とDD・PMIのプランニング

11 DDのポイント(1):ガバナンス・人事

12 DDのポイント(2):財務

13 DDのポイント(3):税務とストラクチャリング

14 DDのポイント(4):法務

15 売買契約書締結のポイント

16 株主間協定締結のポイント

17 買収先への経営人材の派遣

Summary

第6章 ファンドという存在

1 ファンドとは何か?:投資信託ファンドとヘッジファンド

2 物言う株主・濫用的買収者

3 買収防衛策とは?

4 プライベートエクイティ(PE)ファンド

5 PEファンドの投資事例(1):マネジメント・バイアウト(MBO)

6 PEファンドの投資事例(2):事業再生

7 PEファンドの投資事例(3):成長資金の提供

8 PEファンドの投資事例(4):事業承継への関与

9 企業価値の向上施策

10 企業価値の向上施策のクロスボーダーM&Aへの応用

11 ベンチャーキャピタル(VC)とは?

12 近時のテクノロジーとDXの動向

13 世界と日本のスタートアップ事情

14 日本人に求められる事業創造力

Summary

第7章 「次世代ビジネス」と日本企業のM&A

1 注目すべき産業(1):テクノロジー

2 注目すべき産業(2):フィンテック・金融

3 注目すべき産業(3):ヘルスケア

4 注目すべき産業(4):モビリティ

5 次世代ビジネスの留意点

6 「Z領域」への投資と日本人の事業創造力

7 次世代ビジネスにおける投資の考え方と日本企業の未来

たたた さん

2021-05-09

人口減少の中でクロスボーダーM&Aが必要になるが、多くのM&Aは失敗に終わってきた。ddの徹底やpmiの作業が重要になってくる。また、ユニコーン企業を増やすにはデットでなくエクイティ思考で事業創造をする人材が必要

葉 さん

2021-03-28

とある海外大学卒の上場企業の社長と話した際にM&AをMAと言っており、個人的にそこからMAと言っている。最近MA関連の内容に仕事上接することが多い。本にも書いているが、縮小する日本市場ではMAもあるという。ショートではなくウィッシュリストを活用する必要がある。プライベートエクイティ(PE)は知り合いも何人かいるが自分ではその業務はしんどいだろうと思った。再生型ファンドのビジネスモデルは面白い。00年の小売店のMA、市場再編から始まる内容。

sho さん

2021-01-24

M&Aプロセスにおける基本的な用語の紹介や各種アドバイザーの例、M&Aの成功条件など、M&Aに関するあらゆる要素が見開き1ページずつのテーマに分かれて解説されていた。財務や法務面での解説に寄りがちな同分野の書籍と異なり、先述のような内容まで含めて図表を交えた見やすいレイアウトで記載されているので、思いのほか有用な内容だった。業務上案件が出てきた際におさらいできるよう、手元に置いておきたい1冊。